2025年10月、オフィス用品の老舗「ライオン事務器」が東証スタンダード市場に新規上場(IPO)します。

「名前は知ってるけど、どんな会社?」

「IPO株は儲かるって聞くけど、ライオン事務器はどうなの?」

「初値は上がりそう?」

そんな疑問をお持ちの方へ、この記事ではライオン事務器(証券コード:423A)のIPOについて、事業の強みから懸念点、そして気になる初値予想まで、分かりやすく徹底解説します!

出典:https://www.lion-jimuki.co.jp/ja/index.html

ライオン事務器IPOの基本情報

まずは、今回のIPOの基本情報をチェックしましょう。

| 項目 | 内容 |

|---|---|

| 会社名 | 株式会社ライオン事務器 |

| 証券コード | 423A |

| 上場市場 | 東京証券取引所 スタンダード市場 |

| 上場日 | 2025年10月15日(水) |

| ブックビルディング期間 | 2025年9月29日(月)~10月3日(金) |

| 想定発行価格 | 209円 |

| 仮条件 | 209円~213円 |

| 申込単位 | 100株 |

| 想定公開規模 | 約10.3億円 |

| 主幹事証券 | みずほ証券 |

約2万円から投資できる手頃さから、個人投資家の注目が集まりやすい案件と言えそうです。

ライオン事務器ってどんな会社?事業内容を解説

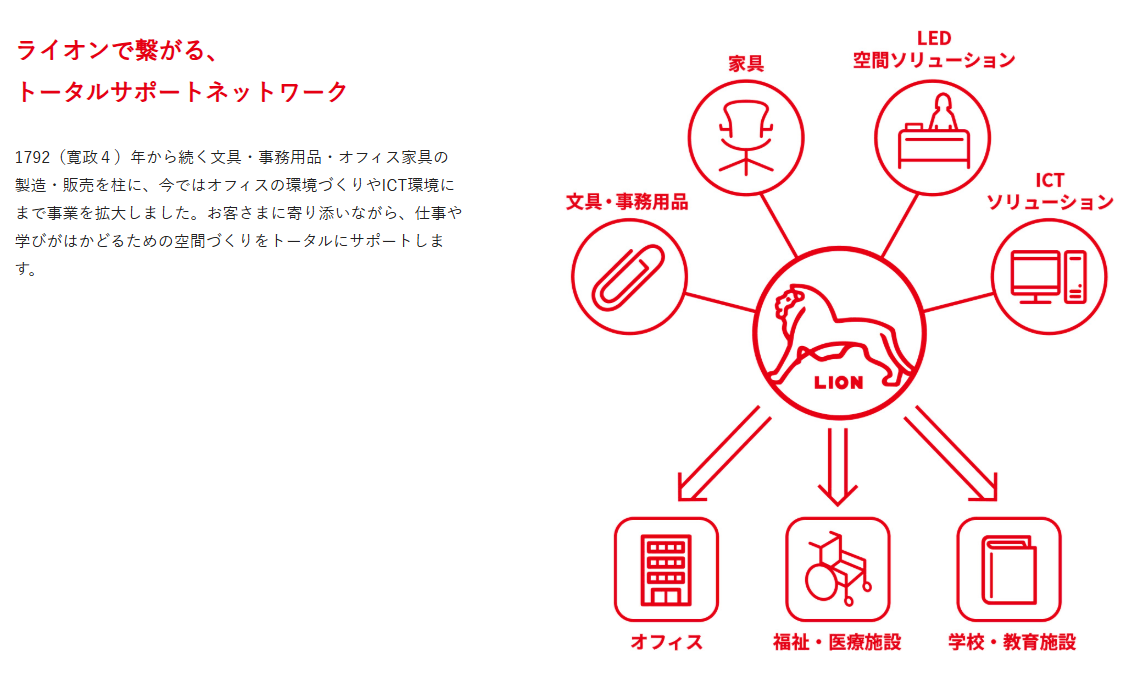

ライオン事務器と聞くと、ファイルや文房具を思い浮かべる方が多いかもしれません。しかし、現在の事業の柱はそれだけではありません。

出典:https://www.lion-jimuki.co.jp/ja/index.html

伝統と革新の二本柱

- 伝統的事業: ファイルや文具、オフィス家具の製造・販売。230年以上の歴史で培ったブランド力と顧客基盤が強みです。

- 成長事業: オフィスの空間デザインや内装工事、教育現場へのICT機器導入など、空間全体を提案するソリューション事業に力を入れています。

単なる「モノ売り」から、顧客の課題を解決する「コト売り」へと事業をシフトしている点が、今後の成長のカギとなります。

出典:https://www.lion-jimuki.co.jp/ja/index.html

隠れた強み:大塚商会とのシナジー

ライオン事務器の筆頭株主は、オフィス通販「たのめーる」で知られる株式会社大塚商会です。

ライオン事務器が運営するECサイト「ナビリオン」は、この「たのめーる」の仕組みをベースに作られています。これにより、EC事業をゼロから立ち上げるリスクを抑え、成功確率を高めているのです。この大塚商会との強力なタッグは、同社の大きな強みと言えるでしょう。

ライオン事務器IPOの魅力と強み

次に、投資家目線で見たライオン事務器IPOの3つの魅力をご紹介します。

魅力①:株価が圧倒的に割安!

最大の魅力は、株価指標の割安さです。

- PER(株価収益率): 約8.3倍

- PBR(株価純資産倍率): 約0.6倍

同業のコクヨ(PER 20.5倍)やキングジム(PER 23.7倍)と比較しても、非常に割安な水準です。これは、株価が企業の実力に対してまだ低く評価されていることを示唆しており、今後の株価上昇の余地が大きいと考えられます。

魅力②:将来の「増配」に期待が持てる配当方針

2025年9月期の配当は1株あたり5円(配当利回り約2.34%)を予定しています。

さらに重要なのは、会社が「配当性向40%」という中期目標を掲げている点です。

現在の配当計画はまだ配当性向18%台に過ぎず、今後、株主への還元を大幅に強化する意欲があることが分かります。安定した配当収入を狙う長期投資家にとって、これは非常に魅力的です。

魅力③:上場直後の株価が安定しやすい

IPOでよくあるのが、上場直後に大株主が株を売却し、株価が急落するケースです。

しかし、ライオン事務器の場合、大株主には180日間のロックアップ(売却禁止)がかけられています。そのため、上場直後に大きな売り圧力が発生するリスクが低く、株価が比較的安定しやすいと考えられます。

知っておきたい懸念点とリスク

もちろん、投資にリスクはつきものです。ライオン事務器IPOの懸念点も確認しておきましょう。

懸念点①:主力市場の縮小

ペーパーレス化やリモートワークの普及により、文具・事務用品市場は長期的に縮小傾向にあります。この逆風の中、ソリューション事業へどれだけ早く転換できるかが、今後の成長を左右します。

懸念点②:「地味」な印象による成長期待の低さ

230年の歴史を持つ老舗企業である一方、「急成長」のイメージは抱きにくく、派手な成長株を好む投資家からは資金が集まりにくい可能性があります。

懸念点③:既存株主による「売出」が多い

今回のIPOは、会社が新たに株を発行して資金調達する「公募」よりも、既存の株主(主に金融機関)が株を放出する「売出」の割合が大きくなっています。これは「成長投資」よりも「既存株主の利益確定」の色合いが強いと見なされる可能性があります。

業績と初値予想まとめ

業績は安定成長

| 決算期(連結) | 売上高 | 経常利益 |

|---|---|---|

| 2023年9月期 | 330億円 | 11.1億円 |

| 2024年9月期 | 348億円 | 11.6億円 |

| 2025年9月期(予想) | 365億円 | 12.1億円 |

業績は急成長ではありませんが、堅実に売上・利益ともに伸ばしており、事業の安定性がうかがえます。

【結論】初値予想:公募価格の1.5倍~2倍を期待

総合的に判断すると、ライオン事務器のIPOは公募価格を上回る可能性が高いと考えられます。

- プラス材料: 圧倒的な割安感、手頃な投資金額、安定した需給環境

- マイナス材料: 地味な事業内容、市場の縮小トレンド

爆発的な上昇は期待しにくいものの、深刻な割安感と個人投資家の買いやすさから、堅調な初値形成が期待できるでしょう。短期的にはマネーゲーム的な側面で賑わい、長期的には割安株・配当株としての魅力が出てくる、二つの顔を持ったIPOと言えそうです。

まとめ

最後に、ライオン事務器IPOのポイントをまとめます。

- 江戸時代創業の老舗文具メーカーがスタンダード市場に上場

- 事業は伝統的な文具・家具に加え、成長分野のオフィスソリューションへシフト

- 最大の魅力はPER8.3倍、PBR0.6倍という圧倒的な割安感

- 将来の増配期待が高く、長期投資にも向いている

- 初値は堅調な展開が期待されるが、大きな成長性には疑問符

歴史ある企業が資本市場でどのような評価を受けるのか、注目のIPOです。投資を検討される際は、ご自身の投資スタイルとリスク許容度を考慮の上、最終的な判断を行ってください。