2026年2月5日、スクウェア・エニックス・ホールディングス(9684.T)から投資家とゲームファンを揺るがす3つのビッグニュースが飛び込みました。

- 通期業績の大幅上方修正(純利益62.7%増!)

- 「スライムの銀メダル」を含む新株主優待制度の導入

- アクティビストの保有比率上昇

これを受け、夜間取引(PTS)では株価が10%超の急騰を見せています。

本記事では、今回の発表内容を深掘りし、

「スクエニ株は今、買いなのか?」

という疑問に対して、最新の市場データとファンダメンタルズ分析に基づいて解説します。

結論:スクエニ株は「買い」局面へ転換か

まずは結論から申し上げます。今回の一連の発表により、スクエニ株の投資判断は「強気(Buy)」へと転換したと言えます。

- 短期的: 優待狙いの個人投資家による買い圧力が強い(需給良化)

- 中期的: 利益体質の改善(筋肉質な経営への転換)が確認された

- 長期的: 2026年の「ドラゴンクエスト40周年」に向けた期待感

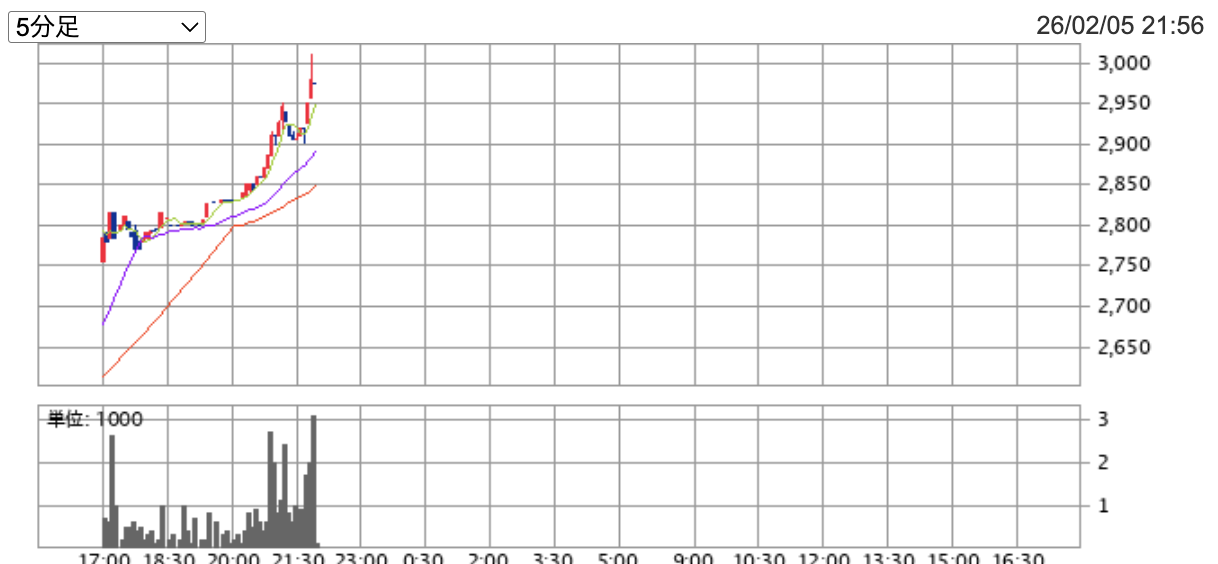

PTS(私設取引システム)では既に3,000円(26/02/05 21:56時点)をつけており、テクニカル的にも長期の下降トレンドをブレイクする可能性が高まっています。

投資家殺到?「スライム銀メダル」優待の衝撃

今回、市場が最も敏感に反応したのは、ファンの心を掴む「新設株主優待」です。単なるクオカードではなく、IP(知的財産)を最大限に活かした戦略的な内容となっています。

優待は「定例」と「記念」の2階建て

今回の優待は2つのパートに分かれています。

① 定例優待:e-STOREクーポン(実利回りアップ)

保有株数と期間に応じて、公式通販サイトで使えるクーポンがもらえます。

| 保有株数 | 1年未満 | 1年以上 | 3年以上 |

|---|---|---|---|

| 100株~ | 500円 | 1,000円 | 1,500円 |

| 500株~ | 3,000円 | 6,000円 | 9,000円 |

| 1,000株~ | 10,000円 | 20,000円 | 30,000円 |

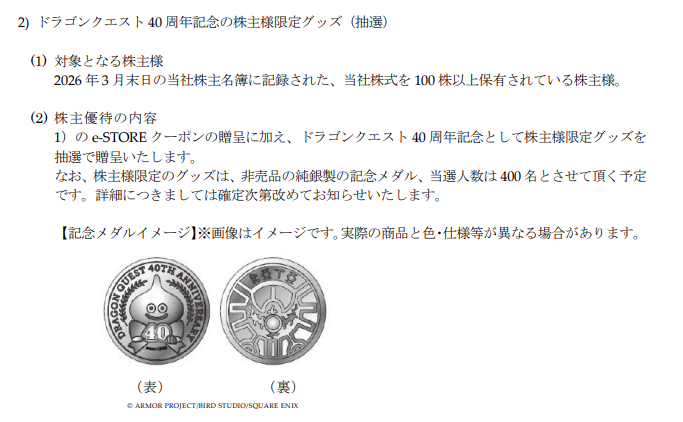

② 記念優待:純銀製スライムメダル(抽選)

こちらが話題の中心です。「ドラゴンクエスト40周年」を記念し、2026年3月末時点で100株以上保有する株主の中から抽選で400名に贈呈されます。

- アイテム: 純銀製記念メダル(非売品)

- 希少性: 400名限定かつ非売品であるため、コレクターズアイテムとして将来的にプレミア価値がつく可能性が極めて高いです。

投資家の視点

業績修正:「減収増益」こそが復活の証

「優待だけのエサではないか?」

と疑う方もいるかもしれませんが、今回の発表の本質は「稼ぐ力の回復」にあります。

通期業績予想の修正内容

- 営業利益: 490億円(従来予想比 +20.7%)

- 当期純利益: 270億円(従来予想比 +62.7%)

なぜ利益が爆発的に増えたのか?

売上が減っているのに利益が増える「減収増益」は、コスト構造が改善された証拠です。

- カタログタイトルの好調: 開発費償却済みの旧作が売れ続け、利益率を押し上げました。

- モバイル事業の筋肉質化: 広告宣伝費の適正化や、手数料の低い決済手段への誘導により、利益率が劇的に改善しました。

これにより、PER(株価収益率)は割高圏から一気に適正水準(約21倍)まで低下し、「割安感」が出てきました。

今後の株価予想とターゲットプライス

現在の株価(2月5日終値:2,554.5円)とPTS価格(2,815円)を基準に今後の動きを予想します。

短期予想:2,800円台での攻防

PTSでの反応通り、翌日の市場は大きな「窓」を開けて上昇する公算が高いです。

- レジスタンス突破: 長らく上値を抑えていた25日移動平均線(2,790円)を一気に超えてくるため、トレンド転換の合図となります。

- ターゲット: まずは75日移動平均線のある2,944円を目指す展開になるでしょう。

中期予想:3,000円〜3,500円への道

- ドラクエ40周年(2026年5月): 記念日に向けて『ドラゴンクエストXII』などの大型新作情報の期待が高まります。

- アクティビストの存在: 大株主である「3D Investment Partners」が保有比率を17.50%まで引き上げています。彼らが経営改革を迫っていることが、株価の下落を防ぐ「防波堤」として機能します。

これらの材料から、中期的な適正株価としては3,200円〜3,500円レンジが視野に入ります。

リスク要因

投資である以上、リスクもあります。以下の点には注意が必要です。

- 大型新作の延期: ゲーム開発の遅延はつきものです。『DQ12』の情報が出ない場合、失望売りが出る可能性があります。

- 為替変動: 海外売上比率が高いため、急激な円高は業績のマイナス要因です。

まとめ:スクエニ株はどうするべき?

今回の発表は、スクウェア・エニックスの「復活の狼煙」と捉えて良いでしょう。

- 優待狙いの方: 100株(約28万円前後)での保有は、スライムメダルの抽選権も含めて「楽しむ投資」として魅力的です。

- 値上がり益狙いの方: 構造改革による利益率改善とバリュエーション訂正(PER是正)の初動に乗るチャンスです。

長らく冬の時代が続いたスクエニ株ですが、スライムたちがようやくレベルアップのファンファーレを鳴らしてくれたのかもしれません。

※本記事は情報の提供を目的としており、投資の勧誘を目的としたものではありません。投資判断は自己判断で